Блог им. boomin |Итоги торгов за 19.09.2024

- 20 сентября 2024, 11:01

- |

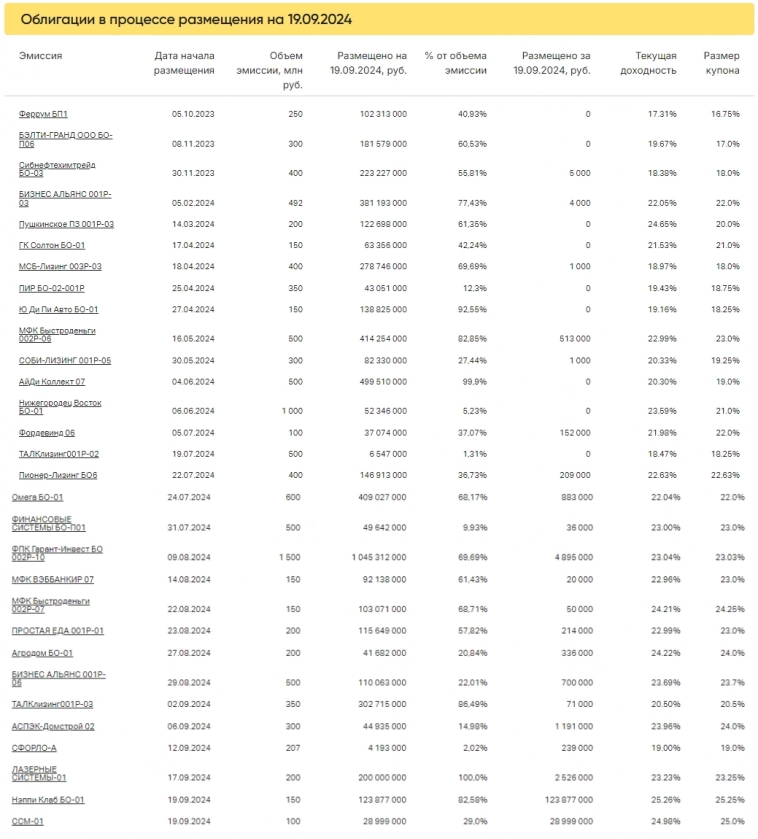

Коротко о торгах на первичном рынке

19 сентября стартовало размещение двух выпусков.

Нэппи Клаб БО-01 был размещен на 123 млн 877 тыс. из 150 млн рублей (82,58% от общего объема эмиссии).

ССМ-01 был размещен на 28 млн 999 тыс. из 100 млн рублей (29% от общего объема эмиссии).

Завершилось размещение выпуска ЛАЗЕРНЫЕ СИСТЕМЫ-01 объемом 200 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 436 выпускам составил 814,1 млн рублей, средневзвешенная доходность — 20,15%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Итоги торгов за 18.09.2024

- 19 сентября 2024, 12:03

- |

Коротко о торгах на первичном рынке

18 сентября новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 440 выпускам составил 1010,3 млн рублей, средневзвешенная доходность — 19,92%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Итоги торгов за 17.09.2024

- 18 сентября 2024, 09:33

- |

Коротко о торгах на первичном рынке

17 сентября стартовало размещение ЛАЗЕРНЫЕ СИСТЕМЫ-01. Выпуск объемом 200 млн рублей был размещен на 194 млн 399 тыс. (97,2% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 438 выпускам составил 1006,8 млн рублей, средневзвешенная доходность — 19,88%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Итоги торгов за 16.09.2024

- 17 сентября 2024, 11:30

- |

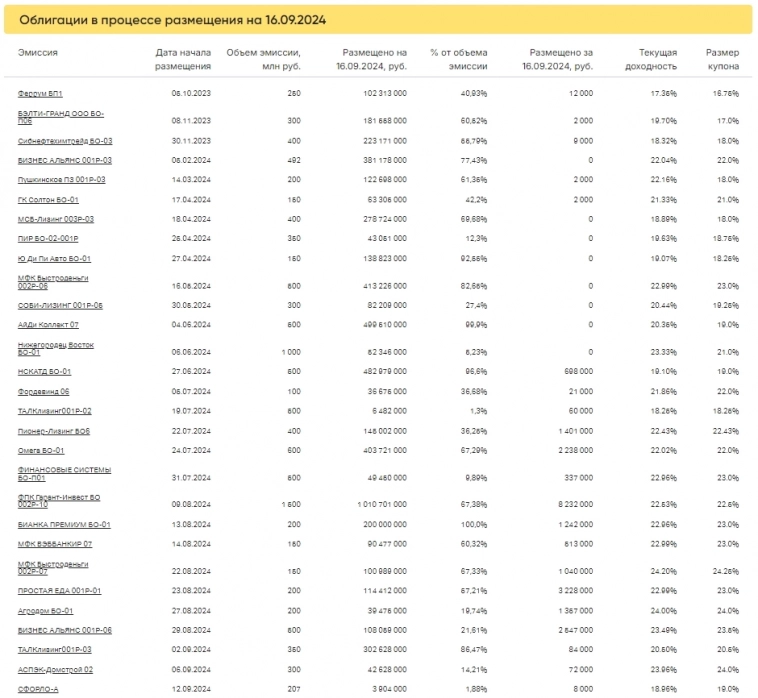

Коротко о торгах на первичном рынке

16 сентября новых размещений не было.

Завершилось размещение выпуска БИАНКА ПРЕМИУМ БО-01 объемом 200 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 453 выпускам составил 1209,4 млн рублей, средневзвешенная доходность — 19,85%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Итоги торгов за 13.09.2024

- 16 сентября 2024, 10:58

- |

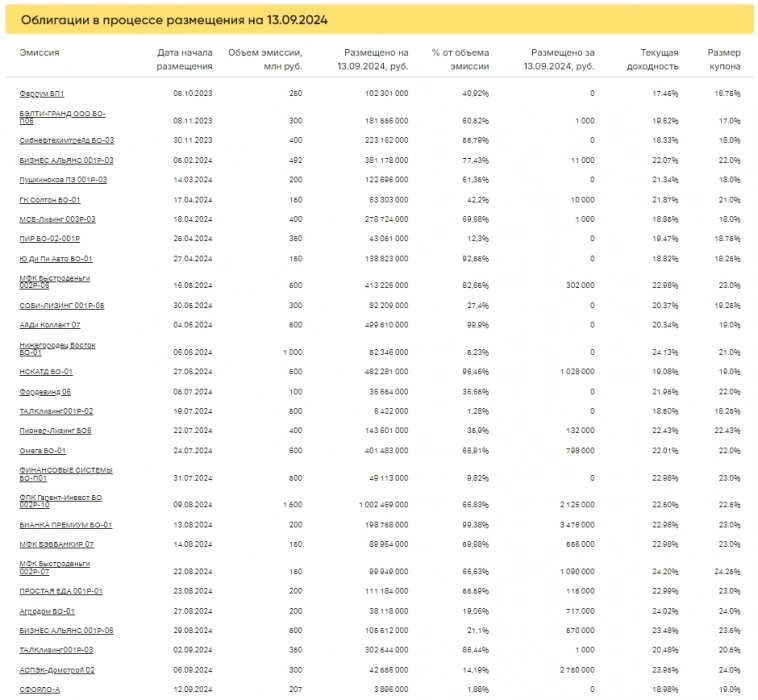

Коротко о торгах на первичном рынке

13 сентября новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 444 выпускам составил 1085,5 млн рублей, средневзвешенная доходность — 19,53%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Итоги торгов за 12.09.2024

- 13 сентября 2024, 09:06

- |

Коротко о торгах на первичном рынке

12 сентября стартовало размещение выпусков двух эмитентов: ООО «ВУШ» и ООО СФО «РЛО».

Трехлетние облигации ВУШ БО 001P-03 объемом 4 млрд рублей были полностью размещены в первый день торгов за 1 560 сделок, средняя заявка составила 2 млн 564 тыс. рублей.

Выпуск облигаций СФОРЛО-А объемом 207,13 млн был размещен на 3 млн 896 тыс. рублей (1,88% от общего объема эмиссии).

Также стартовало размещение выпуска СФОРЛО-Б объемом 92,623 млн рублей по закрытой подписке.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 439 выпускам составил 885,4 млн рублей, средневзвешенная доходность — 19,54%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Итоги торгов за 11.09.2024

- 12 сентября 2024, 10:54

- |

Коротко о торгах на первичном рынке

11 сентября новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 430 выпускам составил 779,5 млн рублей, средневзвешенная доходность — 19,29%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Итоги торгов за 10.09.2024

- 11 сентября 2024, 11:18

- |

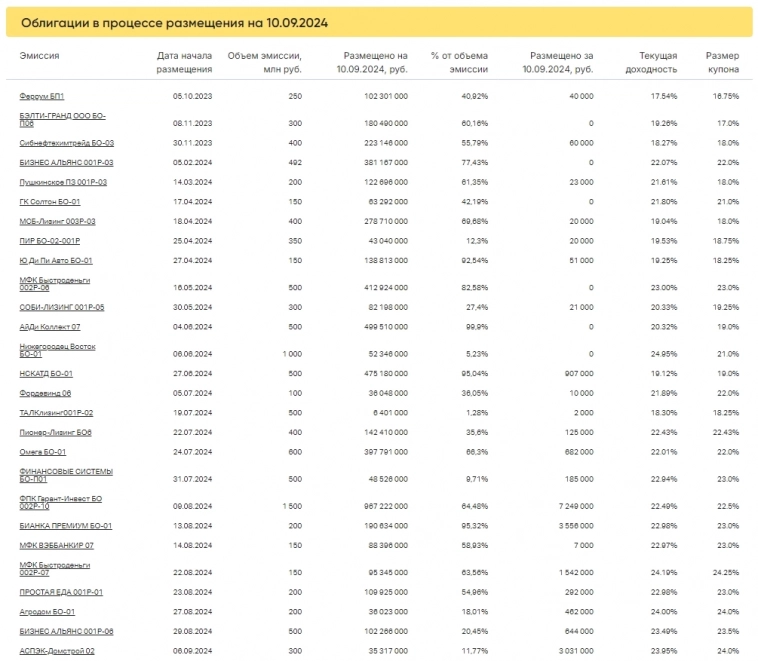

Коротко о торгах на первичном рынке

10 сентября новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 438 выпуску составил 893,7 млн рублей, средневзвешенная доходность — 19,47%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

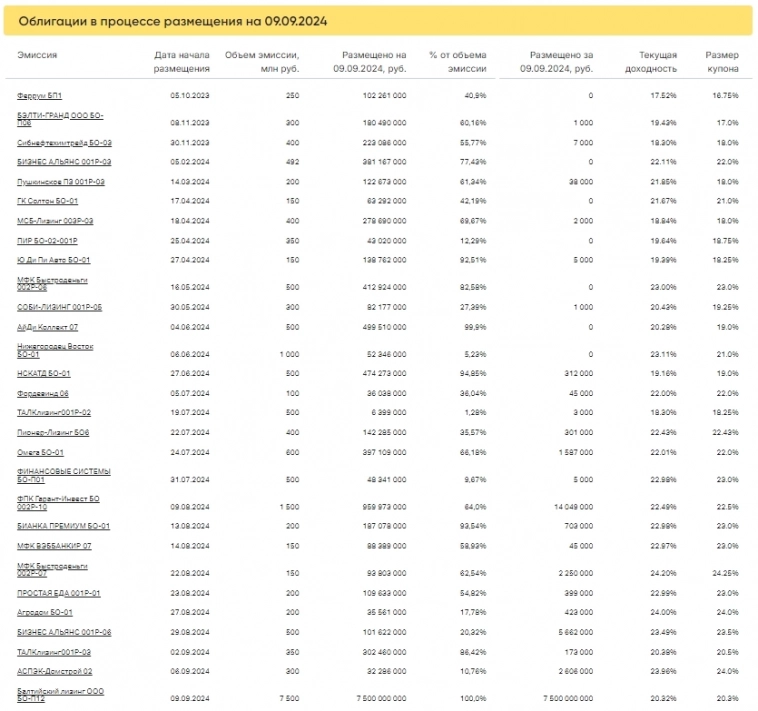

Блог им. boomin |Итоги торгов за 09.09.2024

- 10 сентября 2024, 12:51

- |

Коротко о торгах на первичном рынке

9 сентября стартовало размещение Балтийский лизинг ООО БО-П12. Выпуск объемом 7,5 млрд рублей был полностью размещен за 2 921 сделку, средняя заявка 2 млн 568 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 452 выпускам составил 1326,0 млн рублей, средневзвешенная доходность — 19,77%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

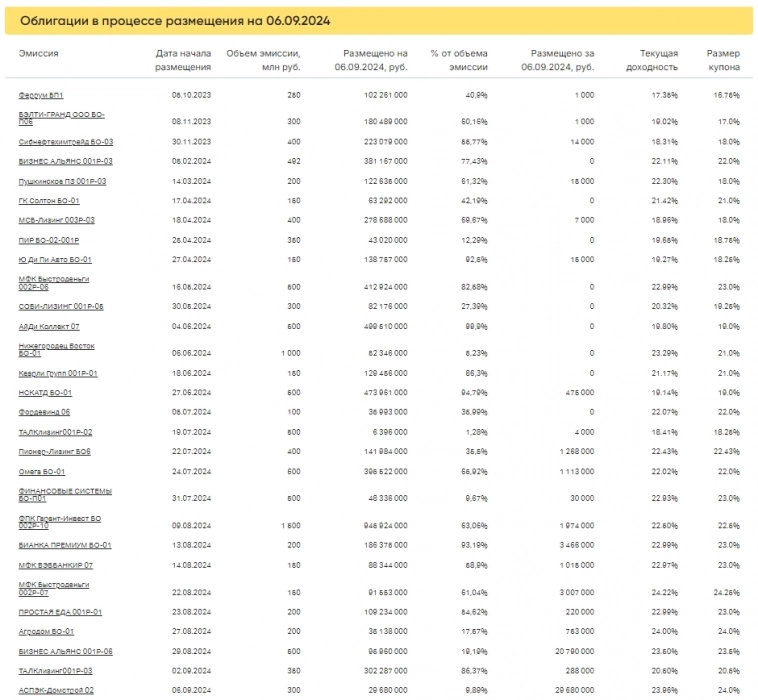

Блог им. boomin |Итоги торгов за 06.09.2024

- 09 сентября 2024, 12:52

- |

Коротко о торгах на первичном рынке

6 сентября стартовало размещение АСПЭК-Домстрой 02. Выпуск объемом 300 млн был размещен на 29 млн 680 тыс. рублей (9,89% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 442 выпускам составил 910,9 млн рублей, средневзвешенная доходность — 19,55%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс